Company dynamics

管涛:从中长期视角看购买力平价与人民币汇率走势

意见领袖丨管涛(中银证券全球首席经济学家)

2021年4月以来,人民币汇率随美元指数下跌重新反弹,到5月底升回6.30时代。市场预测人民币升值的各种说法又甚嚣尘上。其中,一个较为有代表性的观点是,根据购买力平价理论,中长期人民币必将升值。5月27日,全国外汇市场自律机制工作会议指出,没有任何人可以准确预测汇率走势,不论是短期还是中长期,汇率测不准是必然。那么,购买力平价与人民币汇率究竟是什么关系呢?

何为购买力平价的汇率决定理论

汇率决定理论是国际金融理论的核心内容之一,主要分析汇率受什么因素决定和影响。汇率决定理论主要有国际借贷学说、购买力平价学说、利率平价学说、国际收支说和资产市场说。

购买力平价学说是重要且古典的汇率决定理论之一。该学说根据一价定律认为,两种货币间的比价关系(汇率)取决于两国货币各自所具有的购买力之比(绝对购买力平价学说),汇率的变动也取决于两国货币购买力的变动(相对购买力平价学说)。

通俗地讲,绝对购买力平价认为,等值美元在美国能够买到的商品和服务,与通过人民币兑美元汇率套算过来后,在中国能够买到的商品和服务应该一样多。相对购买力平价认为,同汇率处于均衡的时期相比,如果日本的通胀水平比美国高,日元兑美元汇率就应该贬值。

购买力平价成立有许多严格的假设条件,如不考虑国际贸易中的交易费用;两国间的贸易条件相同,不应该有进口限制和出口补贴;没有资本外汇管制;所有商品和服务都是可贸易的;不同国家的同一种商品和服务是完全可替代的;两国的生产与消费结构大体相同;两国的劳动生产率相同等。

现实中,前述假设条件通常难以满足,特别是没有考虑资本流动对汇率的冲击,故购买力平价尤其是绝对购买力平价理论充满争议。而且,购买力只是影响汇率走势的诸多因素之一而非唯一,不同时期是不同因素在主导汇率走势。如由购买力平价得出人民币中长期升值不可避免的言论,在2014年之前国内曾经大有市场;只是2015年“8.11”汇改之后,市场转而鼓吹“中国货币超发、人民币必有一跌”,购买力平价一度销声匿迹。

购买力平价实证分析的两个参照组

对购买力平价的实证检验是一件非常学术的事情,本文列举两组例子作为参照。

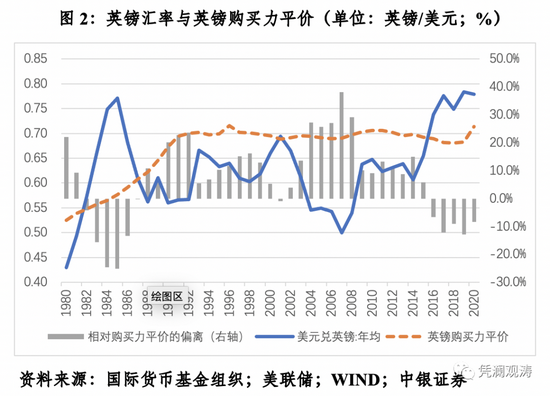

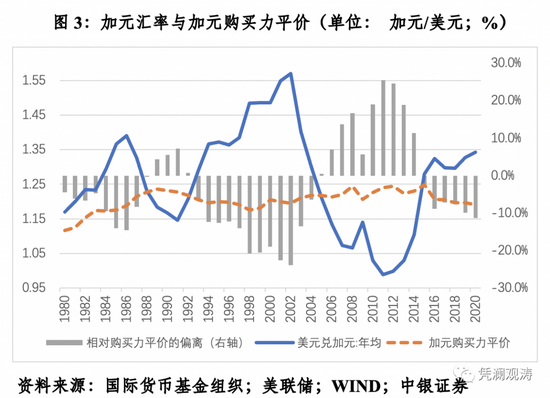

第一组是以日元、英镑和加元市场汇率相对购买力的偏离作为参照。作为成熟市场经济,各种交易摩擦成本最小,这些货币的汇率决定应该也最适用于购买力平价。根据国际货币基金组织2021年4月份世界经济展望数据库的数据,我们有以下初步的发现(见图1至图3):

一是这些货币呈现市场汇率围绕购买力平价上下波动的特征。1980至2020年间,美元兑日元、英镑和加元的市场汇率(年均,下同)相对各自购买力平价(为便于比较,均以直接标价法进行对比,即1单位美元可兑换多少本地货币,下同)的偏离时正时负。

二是市场汇率相对购买力平价出现偏离后并不会马上收敛。如1986至2013年日元汇率相对日元购买力平价就持续高估,平均高估32.2%;1988至2015年英镑汇率相对英镑购买力平价持续高估,平均高估14.4%;1993至2004年加元汇率相对加元购买力平价持续的低估,平均低估幅度达到15.4%,2005至2014年又持续高估,平均高估14.3%。从这个意义上讲,相对购买力平价的适用性或许更强些。

三是购买力平价并非是固定的。1980至2020年间,日元购买力平价由223比1升至101比1,上涨了1.36倍,同期日元年均汇率升值112%,这也就能够解释为什么日元升值没有对日本的出口竞争力造成大的冲击。同期,英镑购买力平价由0.53比1跌至0.71比1,下跌了26%,英镑汇率下跌45%;加元的购买力平价由1.12比1跌至1.19比1,下跌了6%,加元汇率下跌13%。

四是市场汇率与购买力平价的相关性不尽相同,且不同时期的相关性也不尽相同。如日元1980至2020年为显著正相关0.771,即日元汇率基本与购买力平价同涨同跌;加元1981至2020年为显著正相关0.630,但1987至2020年转为负相关,其中2015至2020年间为高度负相关0.936,即过去四十多年间,尤其是最近六年间,加元汇率基本与购买力平价反向变动;英镑汇率与英镑的购买力平价为极弱正相关0.161,其中2002至2014年间为显著正相关0.570。

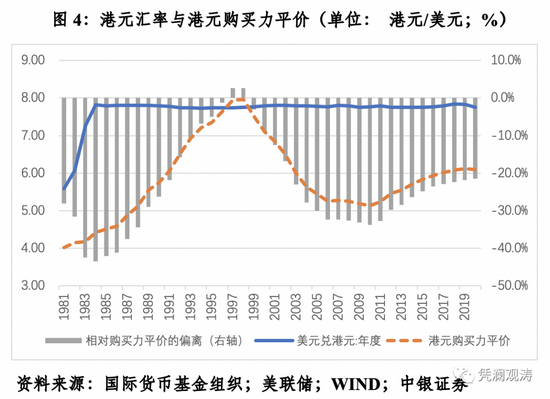

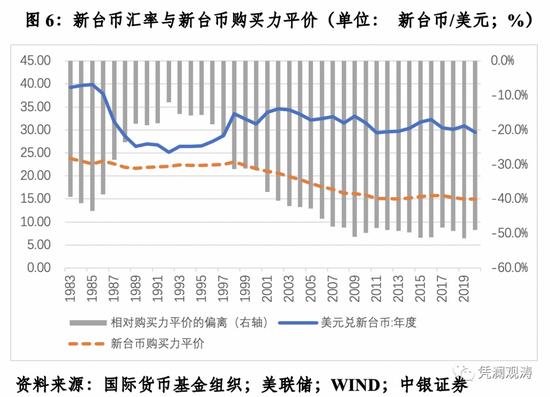

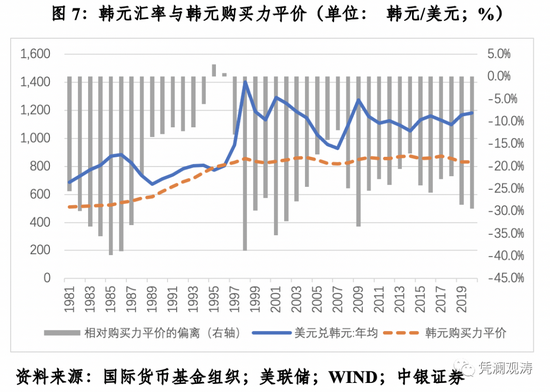

第二组是以港元、新加坡元、新台币和韩元市场汇率相对购买力的偏离作为参照。这些是亚洲“四小龙”货币,是新兴工业经济体的代表。根据前述国际货币基金组织数据库数据分析显示(见图4至图7):

一是这些货币的市场汇率相对购买力总体为低估。1980至2020年间,美元兑港元、新加坡元、新台币和韩元的市场汇率(年均)相对各自购买力平价偏离总体为负。

二是这种低估状况不一定趋于收敛。如2016至2020年,港元、新加坡元、新台币和韩元平均低估的幅度分别为22%、36%、50%和26%,这反映了出口导向型经济体通常采取汇率低估政策的一般特征。

三是这些经济体的购买力平价也并非一成不变。1982至2020年间,港币和韩元的购买力平价分别下降了34%和39%,同期港币和韩元兑美元分别贬值28%和42%;新加坡元和新台币分别上升了30%和58%,同期新加坡元和新台币兑美元汇率分别升值53%和33%。这与上一组的情形类似,或反映强势货币通常伴随着购买力平价的上行,而弱势货币则伴随着购买力平价的下降。

四是这些经济体的市场汇率与购买力平价的相关性并不确定。1981至2020年,港币市场汇率与购买力平价为低度正相关0.406,其中1984至1997年间为高度负相关0.924;新加坡元为显著正相关0.650,其中2016至2020年间为显著负相关0.508;新台币为极弱正相关0.109,其中1998至2020年间为显著正相关0.709;韩元为显著正相关0.786,其中2010至2020年间为显著负相关0.681。

购买力平价与人民币汇率走势

中国经济具有“新兴+转轨”的双重特征。根据前述国际货币基金组织数据库数据,对人民币汇率与购买力平价的关系分析有以下发现(见图8):

一是人民币汇率相对购买力总体低估,且低估的幅度没有趋于收敛。1980至2020年间,人民币汇率低估的年份占到了98%,仅有1980年人民币汇率(1.49比1)与购买力平价(1.50比1)较为接近。2016至2020年,人民币汇率平均低估的幅度仍达到38%。

二是人民币购买力平价的表现与港币和韩元较为类似,即汇率贬值伴随着购买力平价下行。1980至2020年,人民币购买力平价从1国际圆兑换1.49元人民币,跌至1国际圆兑换4. 21元人民币。期间,购买力平价的跌幅高达64%,低于同期人民币兑美元市场汇率下跌78%,导致人民币汇率继续低估。2015年“8.11”汇改以来,人民币汇率经历了一波下跌,2015至2020年累计下跌10.9%,但人民币购买力平价也从2014年的3.76跌至2020年的4.21,下跌10.6%,二者大体相当。

三是人民币市场汇率与购买力平价正相关性较高,但不同时期的相关性也不尽相同。1980至2020年间,美元兑人民币汇率相对人民币购买力平价为显著正相关0.663,即人民币汇率与购买力平价基本是同涨同跌,但1994至2005年间为高度负相关0.811,二者呈现人民币汇率升值、购买力平价继续下行的反向运动。

综上所述,人民币汇率相对购买力平价的偏离更符合出口导向型新兴工业经济体的情况,即总体是持续较多的低估。当然,这并非国际主流评估均衡汇率的做法。如照此标准,国际货币基金组织定然不会做出人民币汇率水平符合中长期经济基本面,既没有高估也没有低估的结论。即便购买力平价中长期对人民币汇率走势有所影响,但鉴于改革开放以来人民币购买力平价总体下跌的历史,未来伴随着中国经济成长的人民币升值空间也或许没有想象的那么大。除非,我们珍惜正常的宏观政策空间,并通过坚持创新发展、加快技术进步,提高劳动生产率,保持购买力平价的基本稳定甚至强势。

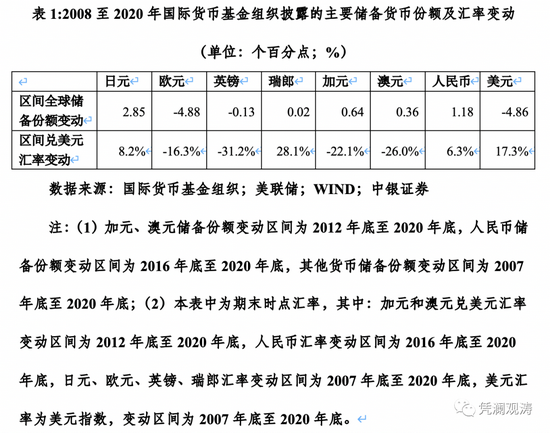

此外,市场还有一种观点认为,随着人民币国际化推进,需要也会推动人民币汇率中长期升值。这种看法其实似是而非。如2008年至2020年,ICE美元指数累计升值17.3%,但全球美元储备份额却下降了4.9个百分点;澳大利亚元和加拿大元均是2012年四季度纳入国际货币基金组织对外披露的主要储备货币,2013至2020年,澳元和加元兑美元汇率分别累计贬值22.1%和26.0%,但全球澳元和加元储备份额分别上升了0.4和0.6个百分点(表1)。由此可见,灵活的、健康的汇率浮动,并不会成为货币国际化的障碍。货币国际化并不必然伴随着本币汇率升值,同时,汇率升值也不应成为货币国际化的前提条件。反倒是升值预期驱动的货币国际化是难以持续的,容易滋生汇率超调和/或资产泡沫,日元国际化就是前车之鉴。强势货币应该是是基于“经济强货币强”。对于人民币国际化来讲,就是立足于做好自己的事情,加快构建新发展格局,实现经济高质量发展。

本文发表于《清华金融评论》2021年7月刊。

(本文作者介绍:中银证券全球首席经济学家)

Categories

耀世新闻

Contact Us

Contact: 耀世-耀世平台-耀世全球商务站

Phone: 13800000000

Tel: 400-123-4567

E-mail: admin@youweb.com

Add: Here is your company address